Часто в социальных сетях люди жалуются на то, что банки активируют овердрафты без запроса — сумма на карте увеличивается за взятые в долг деньги. Если не обращать на это внимания, то с вас начинают снимать деньги за то, что вы используете деньги банка как свои. Подскажите, полезен ли этот инструмент и когда от него лучше отказаться?

Оверворк — это оборотный краткосрочный кредит. Когда деньги на карте заканчиваются, вы тратите деньги банка в пределах оговоренного порога. В этом случае остаток средств на карте уходит в минус. Проще говоря, это оговоренная сумма денег в банке, которая может уйти в минус по карте. Деньги овердрафта можно использовать для оплаты покупок во внешних или интернет-магазинах, но нельзя доставлять или переводить с карты на карту.

В отличие от традиционных кредитов, овердрафты не имеют кредитного периода и минимального платежа. Как только вы заходите на карточный счет, с вас снимается вся сумма долга. Как только долг закрыт, заемные средства можно использовать снова.

Именно так работают банковские овердрафты для частных клиентов. У компаний другие условия и цели. Например, овердрафты могут использоваться для восполнения кассовых разрывов и оплаты услуг поставщиков.

Клиенты активируют авторизованный овердрафт самостоятельно при получении карты. […] […]

Поскольку овердрафт — это кредит, банк взимает фиксированную ежедневную процентную ставку за его использование. Например, ставки по овердрафту варьируются в пределах 70-230 % в год или 20-60 °C в день. Проценты начисляются ежедневно.

Пример 1: Ставка по овердрафту составляет 120 % в год или 0,329 % в день. Клиент воспользовался кредитной картой и овердрафтом в размере 7 000 единиц. Рассчитайте сумму, которую он должен вернуть банку.

Через 1 день: 7000 + 7000 x 0. 329% = 7023. 03₽2 дня: 7023. 03 + 7000 x 0. 329% = 7046. 14₽10 дней: 7210. 02 + 7000 x 0. 329% = 7233, 74°C.

Пример 2: Ставка по овердрафту составляет 39°C в день. Клиент использует овердрафт в размере 7000. Рассчитайте сумму, которую он должен вернуть банку.

Через 1 день: 7000 + 39 = 7039₽2 дня: 7039 + 39 = 7078₽10 дней: 7351 + 39 = 7390₽.

Некоторые банки предлагают бесплатные овердрафты на небольшие суммы, например, от 1 000 до 3 000°. Помимо льгот по овердрафту, банки устанавливают допустимые лимиты и сроки погашения. Как правило, максимальная сумма овердрафтного кредита не превышает 100 000°, а срок погашения составляет один-два месяца. Окончательные сроки зависят от платежеспособности клиента. Один может взять максимальный лимит на два месяца, а другой — получать 30 000° в месяц.

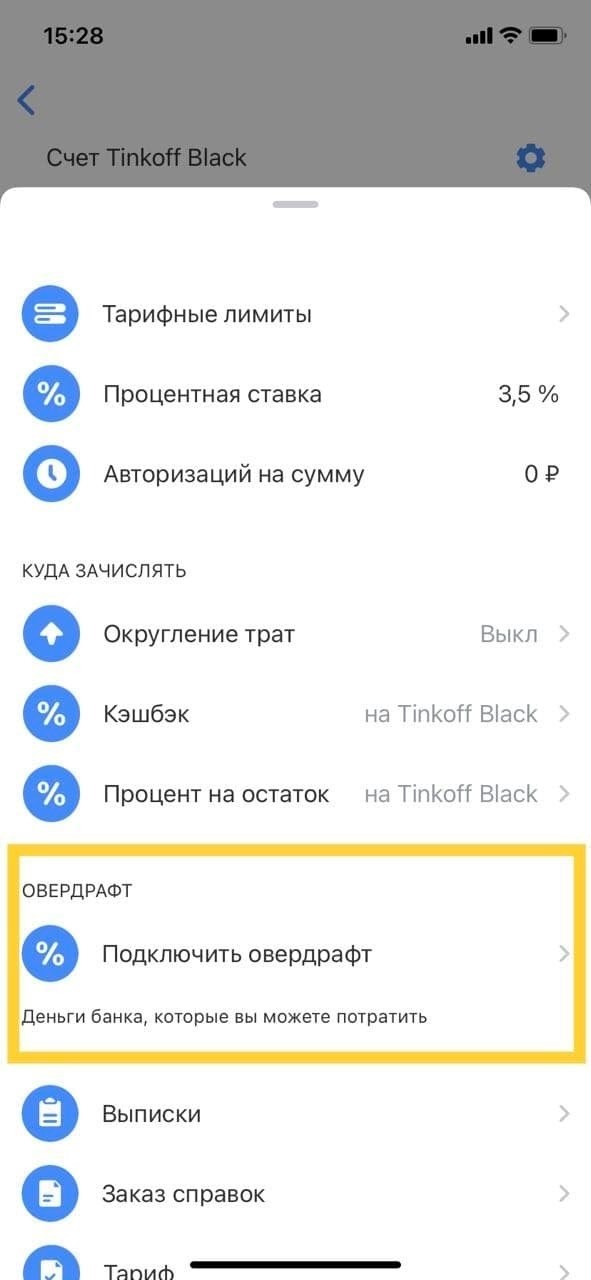

Некоторые банки позволяют активировать овер-интеркурс через мобильное приложение, другие делают это напрямую.

Договор банковского обслуживания не предусматривает мошеннических или технических овердрафтов. Он возникает, когда остаток по карте становится отрицательным в результате технической неисправности. Техническая передержка может обойтись пользователю бесплатно — в зависимости от условий банковского обслуживания. Если же банк взимает плату по техническому уведомлению, а владелец карты не знает о превышении баланса, то через несколько недель он может оказаться должен банку несколько сотен рублей. Именно поэтому о технической сверхзадолженности рассказывается подробно.

Вы расплатились иностранной рублевой картой. Если вы расплатились иностранной рублевой картой, то конвертация валюты произойдет через 2-5 часов после оплаты и выставления счета. Это время требуется иностранному банку для связи с вашим банком и проведения транзакции. Если в эти часы курс рубля падает, рыночная сумма превышает доступный остаток, что приводит к технической сверхстандартизации.

Пример: у вас на счету было ₽8,000. Вы потратили ₽100 в магазине в Великобритании. Обменный курс на момент оплаты составлял ₽80 за фунт. Пока банк обрабатывал транзакцию, курс британской валюты вырос до ₽82 за фунт. Счет стал отрицательным на ₽200 — по карте возник технический овердрафт.

Деньги были списаны автоматическим платежом. В некоторых банковских договорах предусмотрены платные услуги, такие как SMS-уведомления, обслуживание счета и т. д. Плата за эти услуги взимается автоматически. Если на счете нет необходимой суммы денег, баланс карты будет отрицательным.

Деньги обычно списываются только в пользу банка. Если вы настроили автоматические платежи в пользу сторонних услуг, например, подписки на музыку или абонентской платы за мобильную связь, с вас не будут списаны лишние деньги. Если на вашем счете недостаточно денег и овердрафт не подключен, банк откажет в операции. Однако это происходит не всегда, поэтому рекомендуется заранее позаботиться о том, чтобы учесть обычные расходы. Оставьте необходимую сумму на счете или откажитесь от подписки.

При оплате картой произошла техническая ошибка. Во время оплаты на платежном терминале может отображаться ошибка. Продавец перезагружает аппарат и со второй попытки производит оплату чеком. Однако техническая ошибка может привести к тому, что деньги будут списаны со счета дважды, и только первое списание не будет отражено на терминале. Если карта заряжена не полностью, в случае двойного списания баланс будет отрицательным.

Вы можете оспорить двойное списание. Для этого необходимо обратиться в свой банк и заполнить заявление. Банк может потребовать дополнительные документы, например чек или копию письма, подтверждающего заказ из интернет-магазина. В течение 30 дней банк рассмотрит заявление и вернет ошибочно списанные деньги.

Платеж был произведен по заказу без авторизации. При совершении платежей в Интернете часто требуется подтверждение платежа путем ввода секретного кода из SMS. Однако в некоторых интернет-магазинах платежи осуществляются без кода авторизации. Как правило, такие платежи невелики, и их сумма зависит от банка и платежной системы. Например, лимит неавторизованных платежей по карте Visa составляет ₽3000, но банки могут установить более низкий лимит.

При неавторизованной оплате покупок банк продавца не требует баланса счета. Поэтому банк узнает о транзакции, когда деньги уже списаны. Если стоимость покупки превышает остаток на счете, возникает овердрафт.

Наличные были получены сторонним банкоматом. Банк взимает комиссию за операцию со сторонним банкоматом. Обычно сторонний банк взимает плату в конце, но иногда ваш собственный банк также взимает плату в конце. Сторонние банки не выдадут деньги, если в конце не хватает средств. Однако вы можете разрешить операцию. Тогда остаток становится отрицательным, что приводит к технической передозировке.

Пример: у клиента банка на карте 1000. Клиент хочет пополнить счет и снять деньги в банкомате банка BA в банкомате B. BANKB взимает 1% за транзакцию, поэтому клиент берет на себя доступные 990. Однако, по условиям договора, банк А также взимает комиссию в размере 2%. Однако денег на счете клиента не остается, поэтому возникает технический овердрафт.

Разница между овердрафтом и кредитом.

По сути, овердрафт — это переработанная кредитная линия на карте, — говорит Арам Валесян. Банки заранее устанавливают лимиты заимствований. Клиенты могут брать деньги в долг без каких-либо дополнительных соглашений. Это принципиальное отличие от целевых кредитов или кредитов наличными. Клиентам не нужно каждый раз заполнять заявку на кредит». Достаточно подключить овердрафт к дебетовой карте или просто выпустить кредитную карту», — пояснил он.

Разница между овердрафтом и кредитом.

Авторизованные овердрафты.

Авторизованный овердрафт — это официальная банковская услуга, условия которой прописаны в договоре. Овердрафт используется клиентом в качестве краткосрочного кредита в пределах лимитов, оговоренных в договоре. Погашение овердрафта происходит автоматически при поступлении денег на счет. Удобство такого кредита заключается в том, что не нужно каждый раз идти в банк и заполнять заявку на кредит, когда нужны деньги. После погашения предыдущей просроченной задолженности деньги можно использовать снова в пределах лимита. Вы можете использовать овердрафт на любые цели, включая снятие наличных.

Мошеннические овердрафты.

Несанкционированный (технически несанкционированный) овердрафт — это списание с карты средств, превышающих собственный капитал клиента, по причинам, которые клиент не может проверить и которые не предусмотрены другим договором. Например, при списании платы за годовое обслуживание, оплате товаров в другой валюте, при этом курс может измениться и на карте может оказаться большая сумма, чем рассчитывал клиент изначально при аресте. И последующее истребование средств в рамках исполнительного листа мирового судьи. Неразрешенный овердрафт не освобождает клиента от обязанности оплатить долг — он автоматически погашается в момент получения денег на счете, как это было в разрешенном прошлом.

Виды технических овердрафтов

Овердрафт — это кредит, предоставляемый банком пользователю для оплаты определенных товаров или услуг. Он может иметь различные формы, в зависимости от того, что именно указано в договоре на предоставление услуг. Существует два основных типа таких овердрафтов: авторизованный и неавторизованный.

Авторизованная передозировка — это фактически предмет кредитной карты в контексте депозитной карты. Эта функция должна быть указана в договоре на обслуживание. В результате подобные проблемы можно предвидеть и не доводить до их возникновения еще на этапе регистрации платежного средства. Кстати, в большинстве случаев виновником любого вида технического овердрафта является не банк, а сам клиент, который не соотнес доходы с расходами.

Мошенничество.

Невынужденные овердрафты являются разновидностью таких кредитов и не прописаны в договоре между банком и клиентом. Стоит отметить, что даже если в документе прямо указано, что овердрафты запрещены, это не является гарантией того, что банк не снимет суммы, превышающие остаток на счете. В отличие от предыдущего варианта, в таких случаях вы можете отстоять свои права и отказаться от возврата денег. Однако на практике это происходит крайне редко. Условия таких несанкционированных кредитных договоров вы можете уточнить у менеджера банка или прочитать в общих условиях/правилах. По сравнению с прежней системой, в таких случаях процентная ставка за пользование деньгами зачастую может быть выше, чем процентная ставка по обычному кредиту.

Причины возникновения технических овердрафтов

Технические овердрафты могут возникать при различных условиях. Часто это связано с работой со сторонними банками/компаниями, зарубежными рынками, повреждением ККТ проектов (кассового оборудования), а также карт через удаление автозакупок.

Судебная практика и примеры условий погашения

Согласно действующему законодательству, банки обязаны включать в свои договоры пункты о технических овердрафтах, если они хотят получать средства. Если такой пункт существует, клиент предупрежден и автоматически считается виновным в возникновении задолженности в глазах суда. Без такого пункта ситуация может быть неясной. С одной стороны, деньги должны быть возвращены. С другой стороны, заказчик, как правило, не знал о такой проблеме и не может нести за нее ответственность. Однако даже в таких случаях суды часто встают на сторону банка. Доказать обратное можно и без помощи опытного юриста.