Подборка наиболее важных документов (нормативные акты, формы, статьи, советы экспертов и др.) по применению пит при продаже автомобиля, полученного по наследству.

Статьи, комментарии, ответы на вопросы

Нормативный акт.

05. 08. 2000 N 117-ФЗ (ред. от 25. 12. 2023) Налоговый кодекс Российской Федерации (часть вторая), с изменениями и дополнениями, предусматривает, что при получении налогоплательщиком имущества, в том числе активов, включая как цифровые финансовые активы, так и обычные цифровые права, если в состав активов входят цифровые, в порядке наследования или в порядке дарения, не облагаются налогом на доходы физических лиц доходы, полученные при реализации в соответствии с пунктами 18 и 18 настоящего Кодекса (в том числе по договорам мены) этого имущества, имущественных прав и (или) приобретении указанных имущественных прав, имущества, полученного в результате приобретения цифровых прав, указанных в настоящем пункте. К ним относятся имущественные права. Указанные расходы возможны при приобретении такого имущества, имущественных прав, если дарителем (в том числе по договорам мены) при налогообложении прибыли (в том числе по договорам мены) указанные расходы не учитывались. Приобретение такого имущества, в том числе имущества, имущественных прав и (или) имущества, имущественных прав, осуществляется в результате приобретения цифровых прав, указанных в настоящем пункте.

Налоговые вычеты при продаже автотранспортных средств

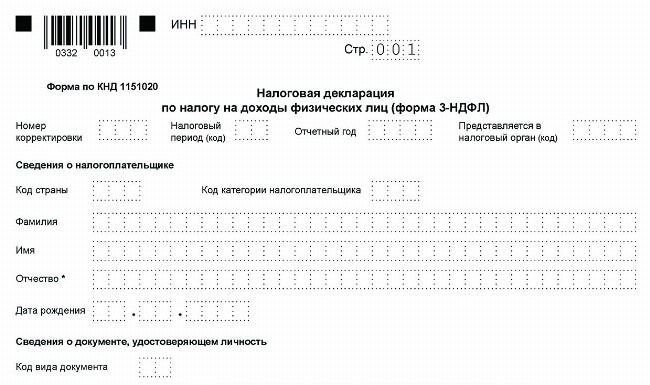

В статье рассматривается вопрос о том, считается ли продажа автомобиля доходом и можно ли законно уменьшить или не уменьшить налог, если при продаже автомобиля в 2025 году вы обязаны подать декларацию 3-НДФЛ. На каких условиях нужно подавать в контролирующий орган декларацию об уплате подоходного налога с физических лиц.

Когда можно продать автомобиль без налога

Если автомобиль был введен в эксплуатацию более трех лет, налог на доходы физических лиц не уплачивается, независимо от суммы полученного дохода (ст. 217, п. 2 ФЗ РФ, ст. 217, п. 2). Три года — минимальный срок владения автомобилем; отсчет начинается с даты заключения договора купли-продажи. Подоходный налог с физического лица, ответственного за продажу автомобиля со сроком владения менее трех лет, может быть уменьшен или не уплачен вовсе — см. ниже.

Пример Петров купил автомобиль в 2021 году и продал его в 2023 году. Поскольку он владел автомобилем менее трех лет, Петров должен заплатить 13% НДФЛ в 2025 году, так как продажа автомобилей, находившихся в собственности менее трех лет, облагается налогом. .

Как уменьшить налоги при продаже автомобиля

Существует два законных способа уменьшить налоговые платежи. Это получить налоговый вычет с продажи автомобиля или уменьшить свой доход за счет расходов на приобретение. Узнайте о них подробнее.

Налоговые вычеты на автомобили

Имущественный налоговый вычет от продажи автомобиля уменьшает вашу налоговую базу. Это законный способ уменьшить сумму дохода и, соответственно, налога к уплате (статья 220 Налогового кодекса РФ). Максимальный размер налогового вычета, который можно использовать для уменьшения налоговой базы, составляет 250 000 рублей (пункты 1 и 2 статьи 220 Налогового кодекса РФ).

Пример Сидерова продала автомобиль, которым владела полтора года, за 450 000. По закону с этой суммы она должна заплатить НДФЛ по ставке 13 %. Однако Сидорова воспользовалась своим правом на вычет в размере 250 000 при продаже автомобиля и заплатила 200 000 рублей (450 000 — 250 000) налога.

Если вы продаете автомобиль менее чем за 250 000 рублей, вам не нужно заявлять об этом в налоговые органы, независимо от того, как долго вы владели машиной. Однако если сумма сделки превышает 250 000 рублей, то при продаже автомобиля необходимо подать нулевую декларацию, даже если нет дохода и автомобиль продан за меньшую или ту же цену, что и при покупке.

Пример: Оленев купил автомобиль за 150 000 и продал его через два года за 250 000. Декларация не подается, так как сумма дохода не превышает налоговый вычет, даже если доход и срок владения не наступили.

Расходы уменьшают доход.

В некоторых случаях выгоднее заменить скидку на автомобиль уменьшением дохода за счет фактически понесенных расходов. Это означает, что вы вычитаете сумму, потраченную на покупку автомобиля, из своего дохода и платите налог с разницы. Вам нужно будет документально подтвердить понесенные расходы.

Если вы продаете автомобиль, который получили в подарок или в наследство от близкого родственника, вы можете использовать расходы дарителя или наследника для финансирования покупки. Это означает вычесть их из суммы, которую вам заплатит покупатель. Если вы продаете автомобиль, подаренный вам не родственником, вы можете уменьшить свой подоходный налог на сумму налога, который вы заплатили при получении подарка.

Пример Иванова: в 2021 году он купил автомобиль за 350 000. В 2023 году он продал его за 500 000. Документы, подтверждающие стоимость, остались на рынке. Таким образом, вместо налогового вычета в 2025 году Иванов уменьшает свой доход на расход и платит 13 % со 150 000 рублей (500 000-350 000).

В данном случае это выгоднее, чем использовать скидку в 250 000 рублей. Потому что Иванову придется заплатить налог с 250 000 рублей (500 000-250 000).

Независимо от того, используете ли вы имущественные скидки или уменьшаете доходы на расходы, оба способа законны. Наши специалисты подскажут, как максимально сэкономить на налогах, не переплачивая. Также они подготовят справку 3-НДФЛ в течение двух дней после продажи автомобиля и отправят его на проверку.

Как и когда платить налог на доходы физических лиц с продажи автомобиля

Вы должны самостоятельно подать декларацию в налоговую инспекцию — заполнить ее, приложить документы и заплатить 13 %. Срок подачи декларации — до 30 апреля года, следующего за годом совершения сделки. Вы должны заплатить 13 % до 15 июля этого года. Например, вы продаете автомобиль в 2023 году, вы должны подать заявление до 30 апреля 2025 года и заплатить 13% до 15 июля 2025 года.

Обратите внимание! Не забывайте сохранять все документы, чеки и квитанции — все это необходимо для оформления налоговых вычетов и уплаты подоходного налога с физических лиц.

Как часто я могу пользоваться скидкой?

Налоговый вычет по НДФЛ на недвижимость можно использовать без ограничений, но не более 250 000 рублей за календарный год (налоговый период). Если в течение года продается много автомобилей, то порог скидки при продаже автомобилей применяется суммарно ко всем автомобилям, проданным в течение года. Расходы вычитаются из доходов от каждой продажи, уменьшая сумму налога на прибыль к уплате. Скидки также могут применяться к одному ТЗ и другому (отдельному) ТЗ. Уменьшение производится в зависимости от суммы расходов.

Чтобы жировка не отказала в уменьшении налога, важно правильно заполнить заявление. Обратитесь к специалисту. Они возьмут на себя этот проект и предоставят вам заполненные формы в формате PDF и XML.